以前の記事で、以下のようなお話をしておりました。

こちらのサイトを読んでくださっている皆さんは「銀行に預けておくよりも、お金を働かせることで、さらに増やしていきたい」と考えてらっしゃる方が多いと思います。もちろん私もその一人です。

ところで、2021年現在の預金金利はどの程度かご存じでしょうか?

みずほ銀行も三菱UFJ銀行も三井住友銀行も同じで、以下のとおりです。

- 普通預金:0.001%

- 定期預金:0.002%

あきれたり笑ったりという感じですよね。誤差の範囲よりも少ないです。実質ゼロと言っても怒られないほどの数字ですよね。ですので、私も銀行に預けておくのなら、全部と言わなくてもそれなりに投資に回した方がよいと捉えて、いくつかの案件を取り上げています。

コロナの後押しもあって(弱いですが)世の中はインフレ状態でもありますので、資産価値としてはむしろ低下していくんですよね。去年10万円で買えたものが今年は10.5万円、来年は11万円出さないと手に入らないようなイメージです。

ここからが今回のお話です。

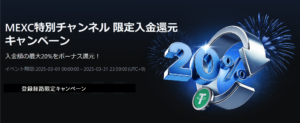

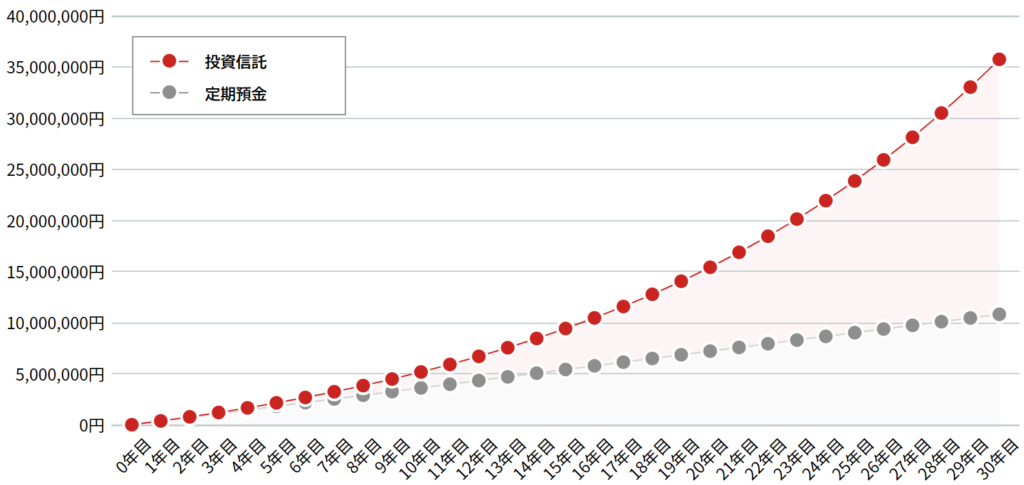

いまは2022年ですが、銀行預金の金利は同じままです。今回は、シミュレーション画像を一緒に見ていくことにしましょう。一つ目のシミュレーションはこちらです。毎月3万円ずつを積み立てていきます。

※ 本シミュレーションは1ヵ月に1回再投資した複利で計算しています。また、税金・手数料・費用等を考慮しておりません。以下からも同様です。

ざっくり30年で計算してみました。35歳の方であれば65歳になる頃ですね。最終積立金額は約1,082万円です。では次の図を見てみましょう。

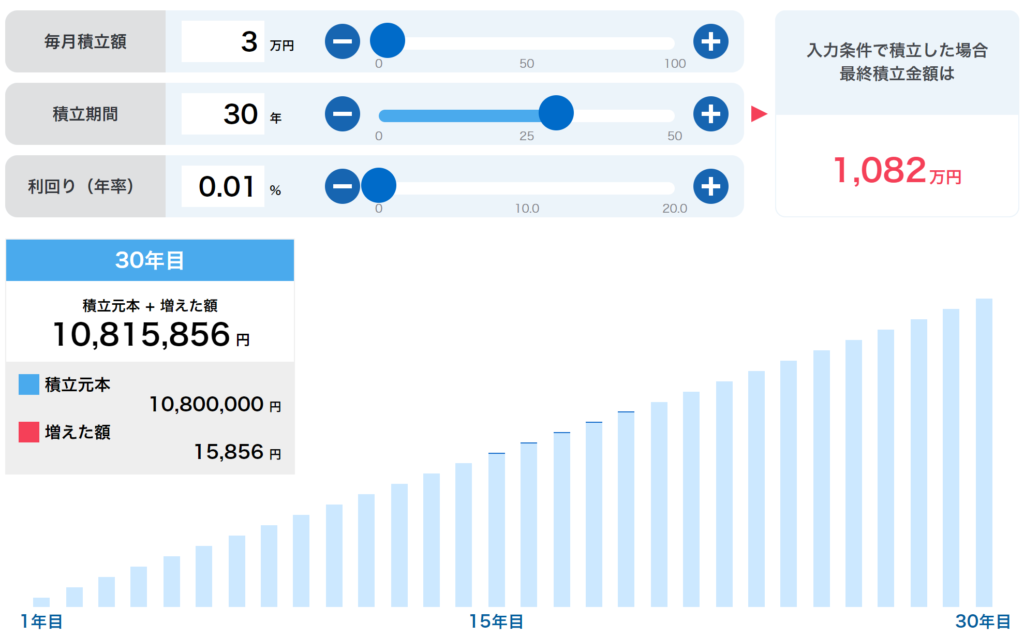

こちらは定期預金です。約1,083万円ですね。3万円程度の積み立てでは、普通預金とほとんど変わらないことが分かると思います。

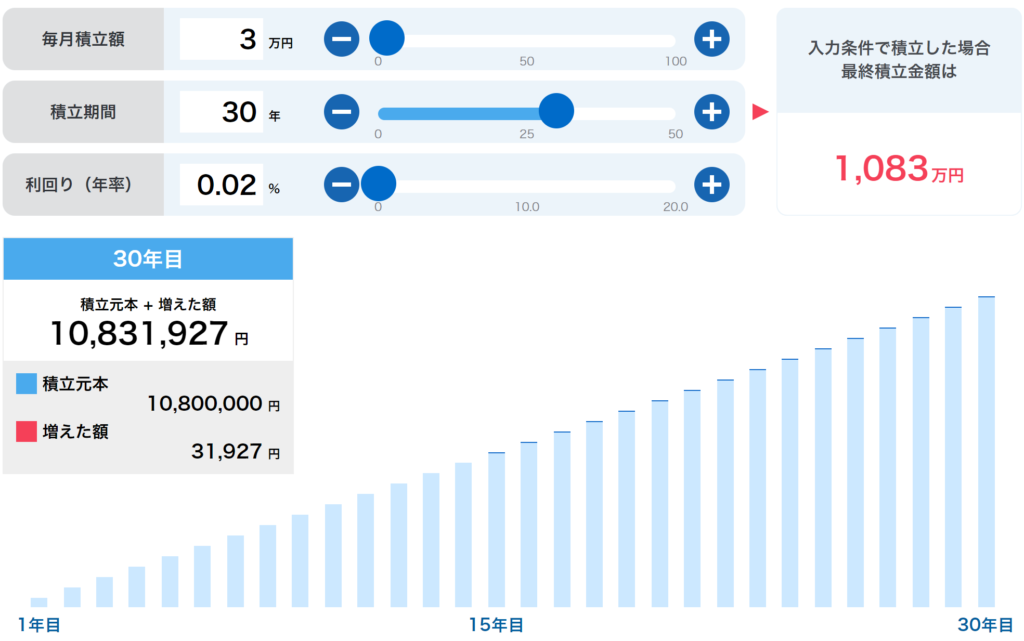

続いて、入れる金額はまったく同じで投資信託で積み立てていった場合です。今回はリターンを7%として計算してみます(実際にはもっと期待できます)。

※わかりやすく「投資信託」とここでは書いていますが、他の投資案件に当てはめてもらって読んでいただいて構いません。また、本記事の説明は特定の投資信託の勧誘を目的としたものでもありません。

※街の金融機関が勧めるファンドは手数料が高額なものが多いです。購入する場合は店頭ではなくネット証券(SBI証券や楽天証券など)を使いましょう。

※あとは、急激な円安に振り回される今はさすがに時期が悪いと見ています。「オルカン」「S&P500」といった優良ファンドを持たれている方はそのまま積み立て続けるのが賢い選択かと思います。

約3,612万円です。普通預金や定期預金と比べて3倍以上の差がついていることが分かりますよね。銀行預金だと、この差分をまるまる逃していると言ってもいいかもしれません。実際の数字を見ると、その歴然さを感じることができると思います。

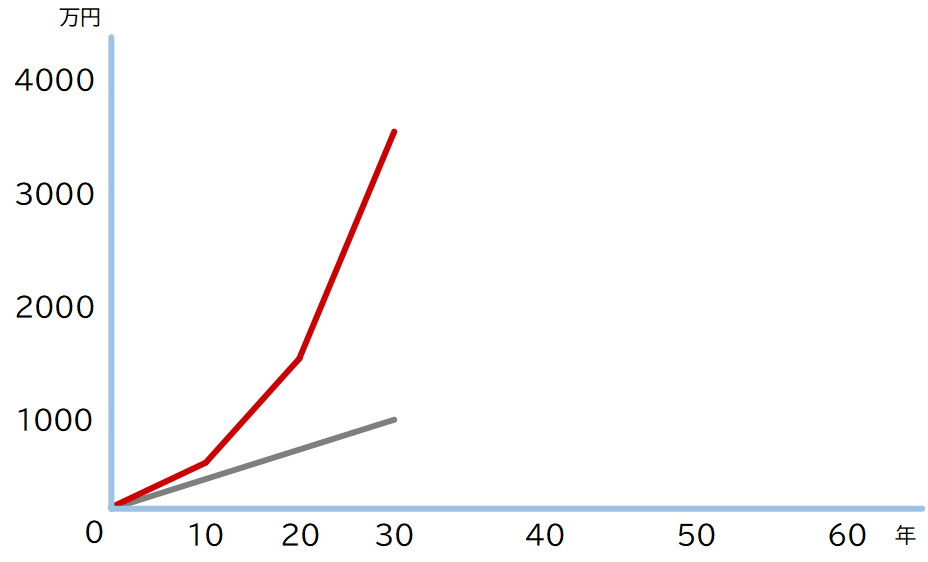

話はここで終わりません。図4は、定期預金と投資信託を分かりやすく並べたものです。

これを更に単純化して、その先の30年を見据えたグラフにしてみましょう。

はじめの30年間で積み立ては終了したものとします。先ほどにならって35歳でスタートさせたとすると、65歳まで積み立てて、あとは資金の追加はしないということです。定年して、貯めたものを切り崩していくフェーズに転換するようなイメージですね。

ここからが本番です。

定期預金の場合は、3万円/月ずつ使っていくと31年目にゼロになります。図2で示された約1,083万円が徐々に減っていくということですね。人生100年時代の中、96歳で底をついてしまいます。

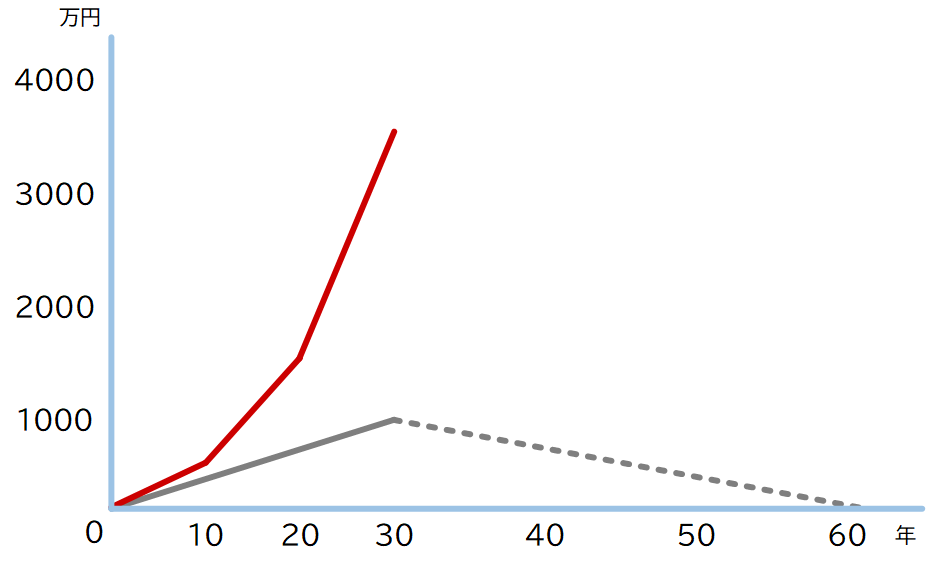

では、投資信託の場合はどうでしょうか。

・

・

・

どういうこと? と思われた方もおられるかもしれませんね。

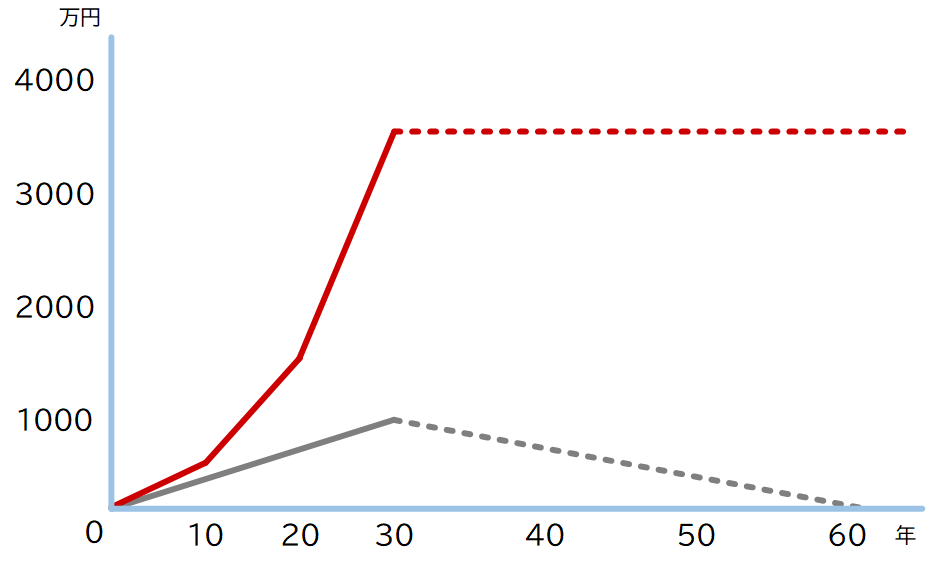

ここには少し計算が必要です。約3,612万円貯まっていましたよね。更に積み立てはしませんが、投資信託で運用し続けている場合、7%の利率はそのまま継続されます。つまり、3,621×0.07=252.84万円/年 の利息がついてくることになります。これを月で割ってみると、252.84÷12=21.07万円 となります。月に21万円を使い続けたとしても、元金が減らないんですね。使っても減らないんです!

まとめます。3万円ずつ30年間積み立てると、

- 預金した:毎月3万円つかうと、31年目に無くなる

- 投資した:毎月21万円つかっても、元金が減らない

ことになります。この違いを理解してもらいたいです。どちらの未来を選択しますか?

今回は「投資信託」を典型例として取り上げましたが、暗号資産やFXなど他の投資も同様に捉えてみましょう。要は「いまの銀行預金、そのままで大丈夫ですか?」という話です。

・・・と、ここまで書いた後に気づいてしまいました。先ほどの普通預金と定期預金のシミュレーションの数値が間違っていることに気がついてしまいました。どういうことか、10倍の金利で計算してしまっていたようです。あんなに貰えないですね(^_^; 利息よりも物価が上がるスピードの方が早いのであれば、銀行預金やタンス預金は選択肢には入らないんですね。

時代は変わっています。

「とにかく貯金しておきなさい」をいつまで守り続けますか?

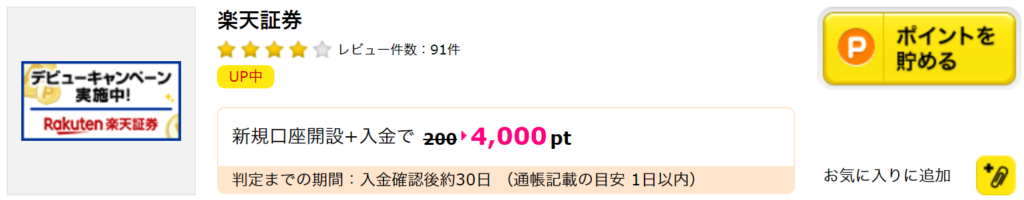

この記事を読んで、(他にも色んな運用方法がありますが)投資信託に興味をもたれた場合は、ハピタスから楽天証券の口座を開設されるのがよいと思います。ハピタスを使っていない方はこの機会に登録しておきましょう。

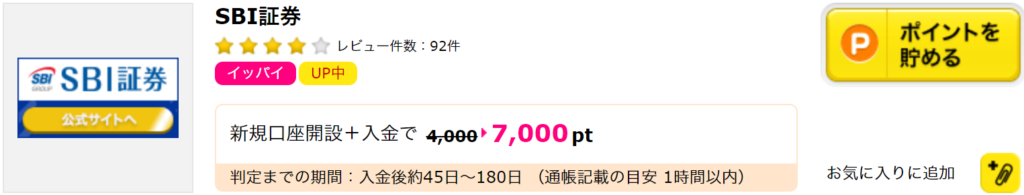

SBI証券の口座も追加で開設しておいてもいいですね。この二つ(楽天証券とSBI証券)はネット社会における証券会社の双璧です。SBIの方はポイント付与の条件が楽天よりもすこし高くなるので注意してください。こちらもハピタスから申し込むことができます。

[証券口座について追記]

楽天証券の改悪により、現在は「SBI証券」「マネックス証券」の2択ですね(私は三社とも口座を持っています)。それぞれクレカ積立でポイントがザクッと貯まります。よほど楽天経済圏にどっぷり使っていないと楽天証券を選ぶ理由はありません。強いていれば画面が見やすいことぐらいですね。

ハピタスで検索して上記よりも付与ポイントが多ければ口座開設のチャンスですよ。どんどん全世界の株を買っていきたいという方はオールマイティーなSBI証券を、ポイントをお得に貯めたい方はマネックス証券がオススメです。迷っている方は相談にも乗りますよ~

つみたてNISAについてはコチラをご覧ください。「新NISA」も考え方は同様です。

より短期で増やしたい方は、あわせて他の案件も候補に入れておきましょう。投資信託と同様、早めの参入がお得です。